美国环保发展史(固废)

2.3

固废——具备孕育伟大公司特征

美国、日本、德国同为全球领先的发达国家,早在二十世纪90年代便实现了100%垃圾清运率,所以它们的垃圾产生量也是他们的垃圾清运量。美国垃圾清运量从二十世纪90年代起仍在持续增长,目前维持在2.3亿吨左右;德国垃圾清运量偶有波动,基本维持在5千万吨;日本垃圾清运量更是从1990年的5千万吨减少到2015年的4千万吨左右。中国垃圾清运量伴随着经济高速发展,在2001年起计入县城垃圾清运量后达到2亿吨水平,总量和美国持平并在2012年实现超越,成为全球垃圾清运第一大国。

美国固废增长率与消费支出增长率相关性强。二战结束后,美国维持高速发展,美国居民生活水平持续提高,个人消费增速明显,进而带动固废量持续走高。

然而伴随着美国在越战时期采取不恰当的宏观经济政策,整个美国经济开始进入一个衰退期,石油危机、生产停滞、通货膨胀、失业严重、物价上涨等因素造成了整个经济发展的滞胀,公司固废处理量走低主要受制于美国经济增速放缓,固废行业随着宏观环境弱周期的来临进入平缓发展期,美国的大型固废公司也在这段时间开始通过开源节流等方式保持公司持续发展。

《固体废物处置法》催化行业快速成长。在水、大气领域指导性文件陆续出台之后,美国固废领域的纲领性法律法规—《固体废物处置法》最终于1965年正式颁布。作为固废领域的指导性文件,该法案不仅为未来该领域法律法规的制定搭好了框架,更重要的是,它大幅提高了垃圾收集和处理行业的标准,在扩大固废行业市场份额的同时,也导致了成本的激增。小型公司只有通过不断地合并,才能通过规模效应来承担标准提高带来的高额投资和运营费用。

各类固废法案出台后,固废市场在经济增长和政策引领的双重助推下成长。但由于环保概念的不成熟、法律法规的不健全、行业发展的不规范等因素的存在,导致市场在高速发展的同时污染事件频出。市场发展带动固废领域的环保政策在1970年前后密集出台。

随着法律法规的逐步完善,市场发展更加规范有序,环境污染事件也随之缓解。2003年出台的《减少过度期限义务法案》中要求EPA减少对于固废行业相关法律法规的修订频率,标志着固废行业的监管由行政手段逐步转为市场手段。

成熟技术为固废综合管理发展提供有力支撑。固废行业的技术发展同样是制约市场和公司发展的另一个决定性因素。早在1940年,美国公共卫生署(USPHS)便开始推行了一系列固废处置的技术性试验,从“卫生填埋代替露天堆放”,到“垃圾堆肥的探索和试验”,再到“垃圾焚烧”,最后到了如今大力推广的“废物能源回收”的综合利用。

随着居民日益重视身边的居住环境,垃圾焚烧带来的领避效应日益凸显。此外,1995年EPA要求城市垃圾焚烧炉在1990年的水平上减少90%的有毒物质排放。社会及成本问题使美国各州不得不逐步要求停止建设新的垃圾焚烧发电厂,同时大力开展垃圾堆肥和填埋场沼气发电等再生能源技术的研发和应用。

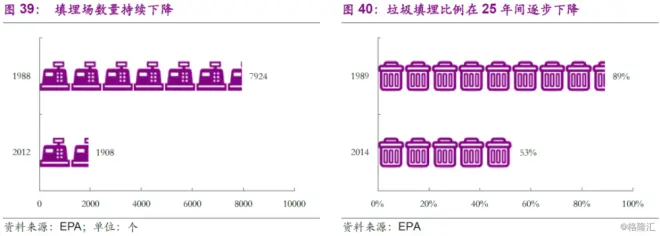

固废行业蓬勃发展也带来了处置方式的变化。随着一系列垃圾填埋场污染事件的发生,美国公众对于垃圾随意填埋这种简单粗暴处置方式的不满因信息化网络化的发达而被无限放大。多方因素导致美国政府逐步关停垃圾填埋场并减少垃圾填埋量。美国的城市固体废物填埋场从1988年的7924座逐步减少为2012年的1908个,送至垃圾填埋场的垃圾占比也由1989年的89%下降到2014年的53%左右。

垃圾填埋比例稳步下降,固废再生利用比例持续上升。自1976年《RCRA》颁布以来,美国政府对垃圾回收处理方式的重视程度日益增长,1980仅有不到10%的垃圾被回收,逐步发展到2014年的34%。

但是需要注意的是,从2010年至2014年间,垃圾回收的比例仅增长了0.6%。这主要有两方面原因:一是垃圾分类的宣传教育并没有足够的普及,民众的垃圾分类意识虽逐步增长,但增速自2010年后逐步放缓;二是垃圾分类意识不足带来了末端垃圾分类不完善,导致高额的成本发生在垃圾回收分拣环节。同时,因垃圾焚烧存在成本较高,领避效应等不利因素,使得美国垃圾焚烧处理方式占比自2000年起基本稳定在13%左右。回收利用和垃圾焚烧的增长停滞共同导致了垃圾填埋仍然是美国占比最高的垃圾处理方式。

固废行业的发展,基本是逐渐完善固废最大化利用产业链的过程。德国和日本作为目前领先的翘楚,固废行业发展已较为成熟,在固废综合管理及利用方面属国际领先水平。而因两国地理情况、文化差异等因素的不同,它们在利用方式上也存在明显不同。日本的主流固废处理方式是垃圾焚烧,焚烧处理率常年维持稳定,2016年达78%;德国的主流固废处理方式则是回收利用,回收利用率从1993年的不足30%增长到2016年的66%。两国在固废行业发展上有着共同的特点—“去填埋化”。哪怕是卫生化填埋,也存在占用土地资源,垃圾能源利用率较低等缺点。日本的填埋处理率持续降低,自2008年起已低于2%;德国更是在2009年基本实现了垃圾零填埋。

美国在经历了1980—2000年期间大规模的“去填埋化”后,近年来固废处理方式较为稳定,填埋仍是其主流处理方式,2014年占比近53%,垃圾焚烧和回收利用占比分别为13%和34%。由于垃圾焚烧有着处理成本较高,领避效应等不利因素,该处理方式恐较难在美国进一步发展。回收利用目前虽因分拣环节成本较高,导致近年来在美国的发展速度有所放缓,但是我们认为,随着垃圾分类观念的进一步普及,和龙头企业市场化力度的进一步加大,美国回收利用处理占比有望进一步提升。

市场化及排污成本内部化是美国固废领域最大的特点,也是孕育伟大公司的重要基础。美国的环卫、末端处置基本由社会公司来运营,市场化程度较高。

排污成本内部化主要体现在垃圾计量收费制度上。纵观美国、德国、日本的市政垃圾收费方式,虽然在各个国家的具体地区略有不同,但其根本原则都是“pay as you throw”,即垃圾计量收费制度。这个制度的核心理念是“谁污染、谁负担”,即要求垃圾产生者根据垃圾的产生量(重量或体积)为单位进行付费,在一定程度上减少了政府在垃圾清运环节的支出。以美国为例,目前实施垃圾计量收费制度的1200个城市,每户居民根据当地政府的实施细则需缴纳40-50美元/月的垃圾清运费用。

我们认为,如果我国未来全面推广垃圾计量收费制度,从传统的政府付费转变为使用者付费,政府一方面可以提高居民从源头实施“固废减量化”的积极性,同时促使垃圾分类的有效开展;一方面可以减少政府的财政支出负担,优化投资结构;更重要的是,垃圾计量收费制度或将从根本上改变我国环卫市场的发展模式,从原来的政策驱动转变真正的市场驱动,极大推动环卫市场化进程的发展,也将进一步催生市场集中度的提升,比肩WM的固废龙头将应运而生。

2.4

危废——共生及周期特点较鲜明

危废来自于产废行业,美国此前经历了较为完整的工业化及经济周期,产废行业的兴衰决定了危废治理需求的变化,这体现了共生性的特点;而危废安全处置产能的变化一方面与法律约束相关,另一方面又具有行业自身发展周期特点。

行业起步并高速发展(1980-1990)。美国危废行业的发展始于 1980 年代初期,由于固废和危废带来的社会问题日益严重,国会决定开始立法管理。1976年美国政府通过的《资源保护与回收法》(RCRA)奠定了美国固体废物的基础,RCR(Subtitle C,即副题C)首次对危险废物管理作了详细规定,并通过建立“从摇篮到坟墓”的管理体系来进行管理。多个法案的颁布和危废名录的划定,直接推动了危废行业的产生与发展。《资源保护与回收法案》自1980年起正式生效。1980到1990年,是美国危废产业的十年繁荣期,大量第三方专业化处置公司迅速发展。

行业扩张过快后调整(1990-2000)。美国危废行业在经历了十年大发展之后逐渐成熟,从快速发展期转入了调整时期。危废处置行业逐渐呈现饱和状态,整体产能过剩,美国政府便开始加强对危废处置企业监管,并大力推进危废源头减量化,政策由污染治理转向对前端污染源的危废减量,从源头上防止危废的产生。一系列政策的出台使得美国危废行业从前期的“重激励,粗管理”模式转变为“严监管”模式。这段时期的三大因素:待处置危废减量导致需求大幅减少、政府监管趋严导致公司经营受到极大影响、以及产能过剩导致企业竞争激烈,共同造就了危废企业发展遇冷,行业格局重新洗牌。

(1)危废减量

八十年代末,EPA环境保护的工作重点不再是传统的控制排污,转而开始强调加强防治污染的重要性,并于1988年颁布了《废物减少评价手册》。1990年美国国会通过的《污染预防法》首次以立法的方式肯定了以预防污染取代长期采用的末端治理为主的污染控制政策。据此,EPA要求6000家大型企业主动削减每年排出的有毒化学物质的排放量。加上美国“去工业化”进程及化工公司开发和推行了许多清洁生产工艺技术,危废排放量进一步减少。从1991年到1995年,危废减量使得美国全国危废产生量从3.06亿吨下降到2.14亿吨,降幅近30%。与此对应,危废量的下降不可避免的带来了危废处置量的减少。危废处置量也从2.94亿吨下降到2.08亿吨,降幅达29.26%。

(2)政府监管进一步趋严

针对危废焚烧、填埋等处置设施,EPA及州环保部门相继出台了多个行业标准,包括可处置的危废名录、危废排放标准、关停标准等等。部分危废焚烧、填埋厂需花费大额费用改造才能符合新标标准,因此被迫关停。如Safety-kleen于1997-1998年陆续关停了路易斯安那州Baton Rouge、犹他州Clive、南卡罗来纳州Roebuck的焚烧设施,直接导致公司每年减少21.5万吨的处置能力。与此同时,EPA及州环保监管部门对违规的危废企业毫不手软,频频开出巨额罚单。彼时,行业巨头CWM于1991-92年累计收到8个大额罚单,罚款金额近千万美元。

(3)产能过剩

危废行业在经历了80年代的扩张后,大量公司涌入,全国各地拥有许多危废处置设施,1991年处置设施数多达3800多个。但90年代的危废减量化导致行业发展遭遇严冬,大量产能被闲置。由产能过剩引发的价格战使得企业利润下降,甚至有部分企业亏损经营。目前,美国危废行业的危废焚烧价格大概在700美元/吨左右,但在价格战时期,焚烧价格平均仅为529美元/吨,更有25%的危废焚烧价格仅为472美元/吨,价格的持续走低促使众多小型危废处理厂的经营走向困境,最终只能倒闭或是被收购。

行业成熟(2000至今)。进入21世纪后,危废行业走向成熟,危废的产量和处理量从2001年起均相对稳定。危废产量方面,美国的危废产量和美国的工业结构调整和大力推进清洁生产有着较强的关联度,21世纪后危废产量基本保持稳定;同时伴随美国页岩油气革命,使危废处理需求维持,现场服务、环境修复需求兴起。危废处理量方面,整体的产能规划更为合理,产能富余量稳步减少,行业的危废处理量和危废处理机构数量都在稳步减少,同时行业的集中度也在持续走高。

美国的危废行业目前主要有以下特点:

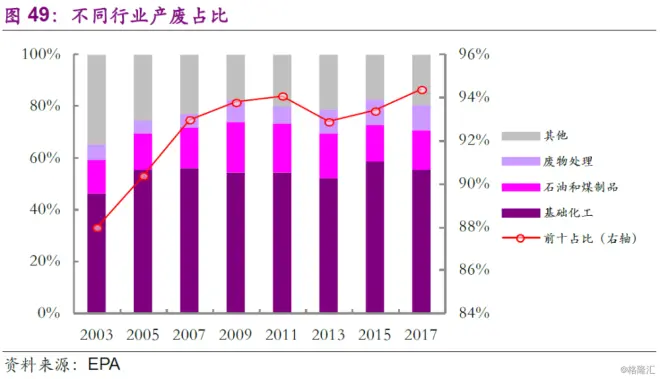

(1)危废行业较依赖工业,尤其是化工和油气行业的发展。美国不同行业对危废产量的贡献度上,基础化工制造业占比常年超50%,石油和煤制品制造业以及废物处理行业也稳居前三,且近20年来,排名前三和前十的行业的危废产量占比在稳步提高,进一步推动了行业集中度的提升。

尤其是2003年伊拉克战争及美国的页岩油、气革命,极大的推动了美国石油化工相关产业的危废治理现场服务、末端处置需求,也给予相关危废从业公司以开展新业务扩展收入的重要机会。

值得说明的是,水泥窑协同处置能力为90多万吨,并非危废处置的主体工艺,且从业公司基本都是水泥公司。所以,水泥窑协同处置对危废的适用性是其进行危废处置的重要基础。

(2)第三方处理比例较低。在1990年后,政府对危废的监管进一步趋严,单纯的通过第三方处置对于有大量危废产出的企业来说成本过高,加上危废处理技术的进一步成熟,促使众多大型化工企业采用自行处理危废的方式消纳危废产出。从2001年起,美国危废的场外处理量(Waste received from off-Site,即接收从场外运送进处理厂内的危废,基本等同于第三方处置量)常年低于20%,在危废产量基本稳定的情况下,第三方处置危废企业可以分到的蛋糕其实十分有限,这也激发了危废处置企业开拓新业务的需求。

(3)危废处置方式求同存异。整体来看,美国危废处置方式的选择已基本统一,深井灌注已成为美国危废处置的主流方式,自2013年深井灌注处置危废量的占比稳定在70%左右,废液处理(仅适用于液费)、能量回收、焚烧、填埋位列2-5位。

但是另一方面,第三方处置和自产自处理的危废处置方式有着较大的不同。石油、化工等大型企业多使用深井灌注处理自己产出的危废(占比达80%以上),因其处置手段安全且成本相对较低;而第三方处置企业的主流处置方式则是回收利用(包括能量、金属、溶剂等,占比近30%),填埋、焚烧、深井灌注等处置方式的占比均在10%左右。处置方式差异化的主要原因是自产自处理企业多为石油和化工企业,危废种类多为液废,深井灌注具有显著的成本优势;而第三方处置企业接收的危废种类更加多样化,液废占比也相对较低(30%左右),回收、焚烧、填埋等处置方式更符合其成本控制和利益获取的要求,所以上述处置方式的占比更多。

美国是孕育环保牛股的摇篮

美国有很多知名的环保企业,也是国内环保公司学习的榜样。我们选取了在美国本土发展起来且上市的重点环保公司进行分析,通过“宏观周期——行业发展——公司经营”框架去讨论公司业绩及估值的变化。总体来说,美国营商环境更为市场化,加之环保产业空间较大、商业模式成熟,故诞生了大市值的环保公司。在行业成长期,市政公用投资、运营类公司借助城镇化和行业需求提升而发展,工业环保相关的公司在环保政策及标准强化下,更多体现了共生性和周期性的特点;在行业的成熟期,由于监管的强化、行业竞争的加剧推动行业洗牌,具有较强融资能力、技术及运营优势的企业成为了最终赢家。

美国的环保行业已经进入成熟期,行业集中度较高。我们在筛选的公司的特点首先是具有较长发展历史,其次是在细分领域拥有一定地位且相关环保业务收入较高。筛选的公司具体分为三个方向:生活垃圾处理类、危险废物处理类、水务类。即便剔除大盘影响,美国环保股在长周期或特定的时间段均具有较良好的走势。我们在生活垃圾处理类选取:WM、RSG、CVA;在危废领域选取: CLH、ECOL;在水务领域选取:AWK、WTR,对此进行详细公司分析及股价收益复盘。

3.1

WM:固废之王,全球首屈一指

美国废物管理公司 (Waste Management,以下简称WM)成立于1968年,经过多年的成长和发展,从数个小型垃圾收集站逐步发展为全球固废的绝对龙头。公司在目前在美国和加拿大地区为市政、商业、工业及居民客户提供废品管理服务,包括收集、转运、再利用、资源回收服务。

公司2017年垃圾处理量高达1.13亿吨,实现营业收入145亿美元,EBIT和EBITDA分别为26和40亿美元。公司2017年固废营业收入居全球第一,领先第二名威立雅达70%,而这一切都建立在公司仅在美国和加拿大运营的基础上,充分展现出公司在固废领域的绝对统治力。

2000年以来,美国固废市场成熟,公司盈利稳定,形成以环卫为主、多元化协同发展的业务模式。2014年剥离垃圾焚烧业务后,公司盈利能力持续增强。

公司的核心业务是垃圾收集转运填埋一体化的传统运营模式,占营业收入比重稳定维持在85-90%之间;原本可以带给公司稳定收益和现金流的垃圾焚烧业务营业收入和利润自2010年起随着垃圾焚烧上网电价的走低而持续下滑,最终被剥离。

公司的发展之路并非一帆风顺。通过1970—1990年间的大肆并购扩张,从传统的收集转运领域拓展到回收、危废等市场,公司成功成为全球第一的固废公司。但因扩张过快、战略不当等因素,公司在1999年被市值和营业收入远小于自己的USA Waste Services Inc并购,财务丑闻事件最终被披露也使得公司股价一落千丈。

合并后的公司并没有从此一蹶不振,而是通过不断优化公司经营策略,聚焦核心主业的同时大力发展新生化业务,引领公司市值一路走高至目前的约400亿美元。

外因内策联动,助力公司发展。外因方面,美国居民消费支出增长带动固废产生量从1960年的560万吨提升到1990年的2.08亿吨;1970年前后,《固体废物处置法》等法规的出台催化行业向规范化标准化成长;固废处置的成熟技术发展为固废综合管理提供有力支撑,而环保意识的逐渐完善则成为行业资源化、精细化处理转型的决定性因素,带动美国垃圾填埋处理占比从1960年的90%以上下降至2010年的54%,回收利用处理占比则从1960年的6%提升到2010年的34%。内策方面,在对的时机采取对的兼并收购策略,先是帮助WM在行业高速发展阶段通过140余次收购抢占市场份额,成为行业龙头;在改变公司历史的1998年的WM/UW合并后,又通过数十次大体量的核心业务收购进一步稳固公司市场份额,以及数十次专业化新业务的收购完成新兴业务开拓转型,带动公司实现新一轮腾飞。

垃圾计量收费成行业发展最核心因素。收费机制上,美国约有1200个城市采用垃圾计量收费制度,每户需缴纳40-50美元/月的垃圾清运费用。垃圾计量收费制度的全面实施或将从根本上改变我国环卫市场的发展模式,从原来的政策驱动转变真正的市场驱动,极大推动环卫市场化进程的发展,也将进一步催生市场集中度的提升。全产业链发展有助于实现固废资源最大化利用和利润最大化获取。对于固废处理行业来说,从横向(生活垃圾到工业固废)到纵向(上游清运到末端利用)的全产业链覆盖是未来的发展趋势,产业链协同对资源的最大化利用和利润最大化获取起到决定性因素。我们对WM进行了股价和利润的历史复盘,公司股价也是长期跑赢指数。

3.2

RSG:固废第二,两次拒绝WM

共和废品处理公司(Republic Services,以下简称“RSG”)于1996年注册成立,按收入衡量,该公司是美国第二大非危险固体废物收集、转移、处置、回收和能源服务提供商。截至2018年12月31日,公司共拥有349个垃圾收集站,207个中转站,190个生活垃圾填埋场,91个回收处理中心,7个综合固废处置设施以及11个油层产出水处理井等垃圾处理收集设施,在全美共41个州以及波多黎各地区提供固废相关服务工作。

公司的创始人及CEO H. Wayne Huizenga同样也是Waste Management(WM,全美第一的固废处理公司)的创始人。在公司发展初期,通过学习借鉴WM成功发展的经验,公司利用大量多次的小型并购逐步扩大公司的市场份额,并在2008年成功“以小吞大”,收购当时行业第二的Allied Wasted Industries,营业收入翻倍增长,并保持行业第二的位置至今。

垃圾收集是公司的核心业务。公司垃圾收集业务占营业收入的比例一直维持在70%以上的高位,是公司重要的利润和现金流来源;垃圾填埋则是公司在后端处置的核心业务,近10年营业收入稳定在10亿美元以上;公司自2013年引入能源服务业务后,其营业收入逐年稳步提升,2018年占比已达2%,有望成为公司未来收入的一个重要增长点。

毛利率保持稳定,ROE近年呈增长态势。公司的商业模式相对稳定,新扩展业务体量仍相对较小,因此公司毛利率基本稳定在38%的水平;公司ROE自收购Allied Waste Industries后呈现逐步回升态势,资产负债率近年来稳中有升,基本稳定在62%左右,仍有一定的提升空间。

我们对RSG进行了股价和利润的历史复盘,主要亮点体现在金融危机后,2009年到2019年公司股价上涨4倍,主要原因收购Allied Waste Industries后,业务盈利水平较好且稳定,行业第二的地位也较为稳固。

3.3

CVA:全球垃圾焚烧发电第一股

卡万塔(Covanta Holding Corporation,CVA),前身为Danielson Holding Corporation,始创于1960年,总部位于美国新泽西州;1992年控股公司成立于特拉华州。卡万塔为美国和加拿大的市政公用事业部门提供废物处理和能源服务,拥有并经营垃圾发电基础设施,并从事其他废弃物处理及再生能源发电业务。

截止2018年底,公司经营或拥有44家工厂的所有权,每年总共处理大约2200万吨固体废物,相当于美国产生的城市固体废物的9%(美国垃圾焚烧处置占比约13%,公司市占率约65%以上),每年产生约1000万兆瓦时的绿色电力。此外,公司还设有16个废物转运站、20个物料处理设施、4个堆填区(主要用于处理灰)、1个金属处理设施及1个灰处理设施(现正兴建中)。

CVA垃圾焚烧项目主要从三个来源产生收入:(1)运营设施收取废物处理服务费;(2)电力及蒸汽的销售;(3)回收的黑色金属和有色金属。CVA还经营或拥有环境服务业务中心,中转站和垃圾填埋场(主要用于灰烬处理)的所有权,作为垃圾焚烧项目的辅助和补充,并通过处置或服务费产生额外收入。

技术创新一直伴随着公司的发展,从1983年公司的前身Ogden引入马丁焚烧炉技术后,为了应对美国不断提升的垃圾焚烧排放要求,公司率先积极更新自身的监测和末端治理系统。公司经营层面,真正实现快速增长是2004年,丹尼尔森在 CVA 的非核心资产和地热资产剥离后以 3000 万美元现金收购 CVA100%股权,并确立了以垃圾处理为主业后,通过并购方式不断的扩张。

CVA在2004年之后营业收入显著增加,经历了金融危机的影响后,近些年来维持较为稳定状态,2018年营业收入为18.68亿美元。而分部业务中,垃圾处理服务费及售电、蒸汽收入成为主体。排放标准的强化等因素促使成本提升,且垃圾焚烧上网电价的走低,致公司经营波动,且2013-2017年公司毛利率出现一定下滑。

我们对CVA进行了股价和利润的历史复盘,从2004年公司确定垃圾焚烧发电为主业后,公司股价表现较好。虽然受金融危机股价略有下滑,但不影响整体走势。

3.4

CLH:把握周期造就危废龙头

Clean Harbors(以下简称“CLH”)成立于 1980 年,是美国收入体量最大的第三方危废处理公司。公司目前在北美约有465个服务点,业务范围覆盖美国49个州、加拿大9个省、墨西哥和波多黎各,公司业务横跨环境、能源、一般制造业、化工、石油和天然气生产等众多领域,客户群体包括地方政府机构、绝大多数世界500强企业及超过二十万家中小型企业。

Clean Harbors总部设在马萨诸塞州的诺韦尔,三十年来,公司通过不断的并购,“横向”上增加危险废物处理设施的数量和覆盖区域,扩大业务服务范围,从马萨诸塞州走向全美,再走向加拿大等其他北美国家;“纵向”上在原有危废处理技术的基础上,增添一系列新的服务领域,涵盖多个行业和业务类型,如溶剂回收、石油和天然气钻井领域服务、环境服务等。目前公司下设技术服务(Technical Services)、工业和现场服务(Industrial and Field Services)、能源领域服务(Oil, Gas and loading Services)、Safety-Kleen 环境服务四大部门。

2010年以前,公司的主要营业收入来源就是传统的危废处理。由于美国危废产量的持续下降等因素,2009年前后公司的营业收入增长趋于停滞,2009年的同比增长率仅为4%。公司开始意识到处于尾端的危废处理业务不再是公司前进的核心动力,需要扩大业务范围来维持公司的进一步增长。2009年公司扩大了能源和工业服务产品和地域范围,2012年公司通过收购SK公司开始提供环境服务。正因为此,公司2010年和2013年的营业收入同比增长均超过了60%。2016 年,公司战略性收购与石油产品销售相关的 7 家公司业务,形成供-产-销一体化的经营模式,帮助公司扭亏为盈。2017年,工业及现场服务和SK环境服务这两大业务收入占公司总收入比例达到59%,而传统的技术服务收入则为36%,这三项业务共同构成了Clean Harbors的核心增长动力。

随着公司SK环境服务营业收入稳步增长,公司各项业务占比基本保持稳定,同时毛利率和EBITDA Margin在近年也保持稳定(分别为此在30%和15%左右);另一方面,公司资产负债率在收购SK化学分部飙升至90%以后,通过稳健经营逐步回落至60%的平均水平,但是公司净利率近年来表现不尽如人意,影响ROE持续走低。

在美国危废行业高速发展二十世纪70和80年代,行业龙头是固废处置龙头Waste Management的子公司——Chemical Waste Management(以下简称CWM)。Waste Management的创始人Dean Buntrock和 Wayne Huizenga抓住了危废行业即将兴起的机遇,在1975年把危险废物和化学废物的业务分离出来,成立了CWM,率先进入了危废市场。1976年,RCRA法案颁布后,CWM进行了大规模的扩张,大举购买全美的危废设施,成为全美危废行业的超级公司。

危废减量化致使行业洗牌,公司通过并购发展逆势崛起。在美国经历经济结构调整之际,工业外迁、结构调整致使危废产量减少,结合监管趋严,美国危废行业整体走向萧条,CWM作为行业龙头受到较大冲击,CLH抓住当时的龙头公司CWM受行业变革影响较大和母公司遭遇收购等因素没落之际,通过适当的兼并收购,“横向”扩大公司处理规模,“纵向”扩大公司业务种类,垃圾焚烧处理能力迅速超过CWM并持续增长至2017年的56万吨,危废填埋剩余库容2017年达2000万立方米。

公司在成立后的近40年里,通过大大小小近40余次外延并购,在增加危险废物处理设施的数量和覆盖区域、扩大业务服务范围的同时,也致力于增添新的涵盖多个行业和业务类型的服务领域、扩大服务种类,最终从一家小型油罐清洁公司成长为北美领先的环境和工业服务提供商和最大的危险废物处理公司。

为什么CLH可以从众多危废处理公司中脱颖而出成为龙头?我们认为主要有以下两点因素:

(1)内因:发展战略清晰,并购时机得当。从早期的“横向”并购稳步扩大公司规模,到危废行业转型期抓住机会并购SK一举做大公司体量,再到危废成熟期的跨行业并购多元化发展稳固公司危废处理龙头地位,公司在不同阶段的发展战略十分清晰;同时公司的几个重要并购均处在融资成本相对合理的时期,资产负债率虽然在并购发生时有所提升,但后续的管控使得资产负债率一直处于相对平稳水平。

(2)外因:行业变革之际受波及较小。客观来说,公司逆势而起也存在一定的运气因素。行业变革之际,当时的危废龙头CWM体量大因而受影响较大,叠加母公司遭遇严重危机使得CWM最终陨落;而公司在行业转型时体量相对较小,受波及并不严重,且公司抓住机遇,并购了同样受行业影响较大的SK,一举成为行业龙头并维持领先优势至今。

3.5

ECOL:危废三方处置市占领先

US Ecology(以下简称“ECOL”)公司成立于1987年5月,是北美领先的商业和政府环境服务提供商。业务具体分为:

(1)环境服务——提供危险管理服务,包括通过垃圾填埋场、其他处理处置设施将危险、非危险废物进行运输、回收、处理和处置。

(2)现场和工业服务——通过公司的转运设施,在现场提供危险废物管理解决方案,包括现场管理、废物特性描述、包装和收集、运输和处置;此外,还为商业和工业设施以及政府实体提供专业服务。

公司在美国,加拿大和墨西哥设有固定设施和服务中心,就危废三方处置能力来看,2014年前公司处于美国第三位(第一为EQ、第二为CLH)。而2014年6月17日,公司以4.69亿美元以小吃大,收购美国三方危废处置第一大公司EQ Holdings及其全资附属公司100%股份(2015 年EQ实现危废处置收入1.99亿美元,工业现场服务1.87亿美元,合计3.86亿美元),完善了自身的环境服务能力。收购后,年处理危废能力为110余万吨,成为美国危废三方处置市占率第一的龙头公司。截至2017年12月31日,六个垃圾填埋场按照寿命剩余容量为3720万立方米。

经历了长期去工业化过程后,美国新增危废量产生有限。借助美国油气产业兴起,工业现场服务、废物管理业务需求提升的契机,公司对EQ的收购一方面提升了危废处置能力,另一方面拓展了现场及工业服务的业务范围,使公司在经济周期的大潮下得以生存下来。2014-2015年公司的营业收入也因为此次收购,显著提升。

2003年以后,由于美国油气产业的进一步发展,危废处理需求边际上有所恢复,从处理量和单价上看有所回升,同时带动了公司毛利率的提升,而收购EQ后,公司毛利率下滑,其原因在于现场及工业服务毛利率偏低使整体毛利率受到了影响。

我们对ECOL进行了股价和利润的历史复盘,从长周期上分析,公司股价表现一般,主要是因为美国去工业化过程,尤其是在20世纪90年代前后,危废处置需求较为低迷所致。但就具体的两个时间段:如2003-2008年危废需求重新恢复、金融危机至收购EQ后,公司股价表现较好。

3.6

AWK:最大的水资源上市公司

水业公司(American Water Works Company,以下简称“AWK”):1886年,American Water Works & Guarantee Company成立,是公司的前身,1914年更名为American Water Works and Electric Company,1947年重组成立为现在的American Water Works Company, Inc.。

美国水业公司主要为美国和加拿大的住宅、商业、工业、公共及其他用户提供自来水到户与污水处理等公用事业服务。AWK经营着大约81个地表水处理厂,500个地下水处理厂,1000个地下水井,100处废水处理设施,1200个处理后的水储存设施,1400座泵站,81水坝以及49000英里收集管道及主管道,为全美47个州、哥伦比亚地区及加拿大安大略省的共1500万客户提供自来水到户和污水处理服务。

公司业务范围包含供水和污水业务,以供水业务为主:主要客户涉及住宅、商业、工业等。其他业务包括(1)经营与维护供水及污水处理设施,主要客户为美国军事、政府、食品饮料公司等;(2)为市政业主及小型商业提供提供修复损坏、水管漏水与堵塞处理、下水道阻塞疏通等服务;(3)下属Terratec Environmental提供污泥管理、运输与处置服务。公司于2008年上市,上市之后公司收入及盈利水平稳定及小幅增长,收入规模也为美国水务公司首位。

公司的供水、污水业务受制于美国水务市场化程度,内生发展的确具有一定天花板,这是政策所决定的;但就经营层面上分析,营业收入及盈利状况较为稳定也符合水务公司的核心特点,我们应将此类公司视为典型的公用事业公司。

值得说明的是,美国在2008年次贷危机后实行长期QE政策之时,利率处于较低的状态,而且其他行业资产盈利水平处于低谷且不稳定,水务公司的公用事业属性(稳定可观盈利、高分红、现金流好)具有显著的投资价值,这也促使了AWK股价自上市后的表现良好,公司股价在2009-2019的10年间,股价上涨了5.5倍,体现出了公用事业股在宽松政策下的投资优势。

3.7

WTR:并购拓展成就水务龙头

美国水务公司(Aqua America,以下简称“WTR”)创立于1886年1月4日,前身为Springfield Water Company,后更名为Philadelphia Suburban Water Company (PSW),1925年,PSW为58个直辖市供水,PSW于2004年改为现用名,目前,公司总部位于美国宾夕法尼亚州,是规模仅次于AWK的美国水务公司。

WTR主要通过旗下子公司,在美国经营供水、污水处理等公用事业业务,主要客户为住宅、商业、消防、工业等,服务宾州、俄亥俄州、北卡罗莱纳州、伊利诺州、德州、纽泽西州、印第安纳州、维吉尼亚等地约300万用户;同时也提供下水道管线维修及保护服务;此外,公司也为天然气钻探公司供应非公用未处理过的原水。当前,公司运营和维护超过12800英里的管网,21个地表水处理厂,多处水井和187个污水处理厂。

公司收入和净利率逐年增长:尤其是在1993-2013的20年间,美国水务公司完成了300多笔收购,近年来,在美国12个州购买了多家私有的供水公司,向南逐渐扩大,初期WTR更像通过并购发展起来的成长类型的公司。

我们对WTR股价进行了复盘,为了较为明显的展示收益特点,我们将其分为3个阶段,第一阶段,公司开始大规模的并购且进入收入和净利润快速增长期,此阶段,公司较好的跑赢指数;第二阶段2000-2009年,公司营业收入和净利润增长为2.48和1.95倍,这个阶段是公司成长最快的阶段,股价最高峰涨幅接近3.5倍,虽然后受金融危机影响,但该过程实现了较多的超额收益;第三阶段,由于前期股价涨幅较快公司估值并不具备优势,虽也体现了水务公司的公用事业属性,涨幅虽然较好但未跑赢指数。