【速读6】作为精神股东,我学会了如何看财务报表

前言:精神股东和财务报表

这是我的第21篇公众号文章,内容关于如何去看财务报表。

就在今年的3月29日,我的老东家上市,股票开始发售。我的前同事们很多都因此成为了上市公司的一级股东或二级股东。感受到前同事们的喜悦,我也成为了精神股东。

作为精神股东,当然要看一看公司的财报。在巨潮资讯网下载了老东家的财务报表,一打开我就傻了眼。报告总计217页,里面各种财务的术语,犹如天书。那么弄明白会很难吗?

相信大家都有所耳闻,中国财会从业人员已经超过3000万,只要不是智障,几个月就能从门外汉成为从业人员。这给了我极大的信心,花费2个晚上,我弄明白了基本的财务思维,还了解到很多有趣的小故事。

正因为这并不困难,我决定写一篇文章将之分享给大家。该文章全部内容都是财务通识,内容和我老东家基本无关,主要分两部分:

报表会撒谎

融资与上市定价

正文

一、报表会撒谎

01 为什么会有财务报表?

每家公司都必须编制的三张表分别是资产负债表、损益表和现金流量表,资产负债表展示公司有多少资产,以及购置资产的钱来自哪里;损益表展示收入和成本,两者相减就得到利润;现金流量表记录一段时间内的现金流入、流出情况(涉及企业生死存亡)。

财务报表对内是管理、决策的工具,对外是商业沟通的前提(了解企业好坏)。

不过因为其编制规则的局限性,哪怕报表完全不造假,也不一定真实反映企业情况。

报表中利润为正,也可能是企业刚刚卖掉重要资产,危机重重;短期租赁等可以不作为出现在报表上的债务,往往是企业的重要风险;技术、研发、人才等无形资产,因为无法精确量化,根本不出现在报表中······

02 你真的知道什么是资产?什么是费用吗?

公司一直都在花钱,买机床、办公桌椅要花钱,付工资、水电费也要花钱。有实物的机床、办公桌一般被看作资产,没有实物的水电费就被看作费用。

但其实这是很粗浅的认识!

我的老东家推崇经营之神稻盛和夫的京瓷文化,稻盛和夫对于资产的认定标准很简单:能未来给企业创造利益的经济资源,才是资产。

比如厂里为了一个特殊订单,买了5个特殊模具,订单完成后,剩余5个模具。因为模具别人用不上,所以稻盛和夫不把这五个模具算作资产,而是作为费用抹掉。理由很简单,这些模具卖不掉,也带不来新收益,所以不是资产。而且这样计算后,当期利润减少,需要缴纳的税收也降低了。

我搜索了一下国内的会计准则,2000元以下计入周转物料账(费用),单位价值高的计入固定资产。不过实际中大多会计到底如何做账的呢?

包括模具、研发支出在内的很多项目都存在模糊性,需要利润增加时尽可能把费用记作资产,需要减少利润时尽可能把资产记作费用。公司的真实资产和财务报表上的实际资产往往不能实际对应。

这是很多上市公司财务造假操纵股价的常用手段之一,最著名的就是獐子岛公司,长期性通过财务造假来操控股价。公司大股东借此反复收割股民韭菜,套现9亿多,最后公司被罚款60万元。

03 负债率怎么看?

资产负债表中的负债/总资产就是负债率,那怎么判断这个负债率的好坏呢?

这个问题其实我很早就知道答案,很久以前知乎有大V科普过,当时是一个“抨击某地产公司负债率高,所以风险也高”的问题。大V科普负债率不能跨行业比较,因为经营性质不同,投入成本大,金融、房地产、建筑的负债率普遍较高,食品、文化传媒、医药普遍负债率低,公司负债率只有同行业比较才有意义。

然后大V推荐了地产中负债率低的万科,我听信大V在20年买了万科的股票。大V是对的,万科确实在一众房产企业暴雷后依然坚挺,可是整个地产股就是天坑,我在万科的股票上亏了3000多块。

然后我看了一下老东家的负债率,比矿山冶金机械行业平均负债率高了10多个点,这说明老东家在行业内属于积极进取的先进企业。

04 盈利的项目中要关心什么?

这个和我老东家是一点关系没有了,作为重工业行业,基本没有什么对外的投资或交易项目。

财务报表中亏损的项目一般大家都会注意,判断公司是为了抢占市场、研发技术还是积累经验,但对于盈利项目往往认为无需关注,但其实有些盈利项目是有问题的。

这里有一个经济利润的概念,经济利润要求用会计利润扣除机会成本:

经济利润=(投入资本回报率-加权平均资本成本率)×投入资本额

投入资本回报率=息前税后经营利润/投入资本(有息负债)

加权平均资本成本率=(债务/总资本)债务成本+(资产净值/总资本)股权成本

经济利润小于0的项目是实质亏损的,换句话说,如果项目利润率扣除资金成本后还不如无风险利率回报水平(贷款利率为基准),那么该项目并非真是盈利。

05 利润的质量是什么?

我20年毕业,一毕业就赶上了经济危机的开头。考公热从我毕业那年开始,只可惜我是后面才感受到这一点。公务员虽然福利很好,但是收入可能不如很多热门行业,很多高收入的程序员也热衷于考公为的就是收入的稳定性,不会35岁下岗。

对于公司的利润来说,最重要的点也在于稳定性,可持续性的利润才是高质量的利润。

财务报表中主营业务持续利润下滑,靠投资或卖地获得的利润是不可持续的,这种公司不值得投资。典型例子就是两面针牙膏,从06年开始卖牙膏的业务就一路下滑,但大量买入其他公司股票投资。2016年主营业务亏损2000万的情况下,靠投资赚了两个亿,整体盈利。但投资是不稳定的,2022年在投资利润失败后就直接亏损了。

06 为什么要有现金流量表?

资产负债表和损益表好像就可以判断公司是否盈利,那么现金流量表是看什么的?

第一,看现金比率;第二,预测企业有没有破产风险。

现金比率=(货币资金+交易性金融资产)/流动负债

中国上市公司的平均现金比率在20%

现金比率太高说明公司可能没有合适的投资机会,也可能融资困难(借不到钱就才会留更多现金)

现金太低有破产的风险,上世纪90年代的破产企业中,有70%以上都是盈利的。

破产和盈利无关,只和现金有关。债务到期没有现金偿还,债主不同意展期(延期还款),临时又借不到钱,就会破产。

06 怎么看现金流?

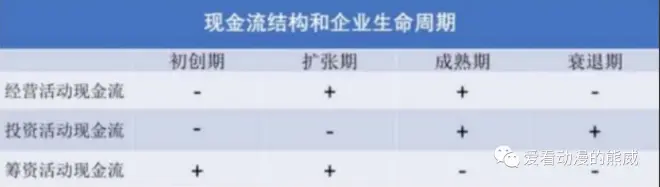

现金流有三种,经营活动现金流、投资活动现金流、筹资活动现金流 ,用正号(+)代表现金净流入,负号(-)代表现金净流出,可以判断企业生命周期。

如果是衰退期,就说明企业快完蛋了!

07 为什么要融资?

公司的上市招股说明书中,有一项叫作”募集资金用途“,也就是上市融到的钱,要拿去做些什么。

上市公司募集资金原则上应当用于主营业务,当然大部分公司上市只是为了大股东操纵股价,割股民韭菜。

其实根据”募集资金用途“和对应行业前景,可以判断哪些公司是很可能股价大起大落,适合进去赌博的。就那种给出的融资理由明显不可能改善公司业务模式,增加更多利润的,这家公司的股票就适合你进去投(du)资(bo)【被割韭菜】。

08 报表附注才是真正的关键

我在高中看小说的时候知道了这么一个神话传说:

魔鬼会拿出一份表面公正的合同给受害者,受害者签下名字后却发现上当受骗,被迫进行不公平的交易。因为魔鬼博学多才,懂得一种类似花纹的文字。合同中受害者能看懂的文字条款非常公平,但实际大量不平等条约都以花纹文字点缀于合同周边,受害者却只以为那是装饰而已。

现实中合同也是如此,越是黑体加粗的条款越没问题,那种犄角旮旯的附注和小字,全是猫腻(类似买房合同中的限时验收条款)。

财报的附注部分中就藏着猫腻,这里面最主要的地方就是会计政策部分。用AI将其快速审核,找出变化部分,基本就能快速发现财报想要掩盖的问题。

我搜索财务,有一本热门书就是施利特的《财务诡计:揭秘财务史上13种大骗术44种手段》,内有大量通过改变会计政策来扭亏为盈的办法。最出名的一个就是改变长期资产折旧方法,2014年的鞍钢就用过这招,增加建筑物折旧年限10年,机械设备4年,直接利润增加119.13%!

二、融资与杜邦分析法

09 短贷长投

有些被小贷公司欺骗的受害者,可能月工资只有5000,想要买一个10000的手机。然后就在网贷平台借款,可是月末就要还款。那还不上怎么办?不要紧,小贷给你贴心推荐一个新的网贷平台,让你借旧换新,最后嘛你就完蛋了。

公司也会干这样的事情,假设恒某公司建一个楼盘,从修建、开售到收回成本大概三年,然后恒某公司借了个一年期的短贷款,想着完工前土地价格就会暴涨,可以抵押资产借更多钱。然后可能土地价格不涨,房子也卖不出对吧。违约暴雷就来了。

10 杜邦分析法

巴菲特表示,如果只能选择一个指标来衡量公司经营业绩,他选择净资产收益率。

杜邦分析法就是将企业净资产收益率逐级分解为多项财务比率乘积,方便深入分析比较企业经营业绩。

销售利润率、资产周转率和权益乘数都会提高净资产收益率。

销售利润率提高就是成本不变时能把商品单价提高,这是行业龙头才能做到。

高周转就是加快产品生产销售速率,基本肯定会牺牲质量的管控。

权益乘数就是提高杠杆。

很明显,除了销售利润率,剩下两项因素导致的净资产收益率提高都是有风险的。

结语

本来我看的时候其实了解得更多一些,不过写的时候有些东西忘掉了,而且写着写着感觉有点太多了,人的兴趣也下去了。

不过主要还是希望给大家分享我的一个感受:很多东西表面看起来很难,实际非常简单。术语不懂可以百度,大体思路基本上知乎等平台上也能搜索得到,实在不行还可以问问AI。